2023年以降投資初心者は何から始めればいい?

2022年4月から成年年齢が20歳から18歳に引き下げられました。在学中に「成年」を迎える高校3年生の家庭科授業で、金融教育が始まりました。さらにNISA、iDeCoという非課税制度も推奨されています。つまり国家として投資をすることが推奨されています。しかし日本では過去に投資家以外は投資を学ぶ機会がなく金融リテラシーがほぼ皆無な人がほとんどです。何も知らない状態で投資をスタートする程危険なことはないです。この記事を読むことにより投資初心者は2023年以降何をすべきか何を勉強すべきが理解することが出来ます。

何故今から資産運用が必要なのか?

これからの日本は本当に厳しいです。税金、社会保険料がどんどん上がり物価も上がるので自分の使えるお金がどんどん減っていきます。資産運用は全く難しくないので自分で勉強して始めましょう。昨今投資詐欺のニュースもよくあります。原因は投資に関する基礎知識が何もないからです。まずは基礎知識を得て自ら判断出来る状態になってから投資をスタートさせましょう。

貯金では駄目なのか!?

日本人は貯金が大好きです。貯金しとけば安心投資は危険という思考が日本中に広まっています。銀行預金は金利がほとんどつきません。しなし日銀はインフレ率年2%の上昇を目指しています。つまり物価上昇に応じた資産運用をしていないと保有している貯金額の価値は目減りしていきます。

年1%インフレが進むと10年後の1万円の価値

10000=9040円に資産価値が目減りします。

年2%インフレが進むと10年後の1万円の価値

10000=8170円に資産価値が目減りします。

よく貯金こそが正義との声を日本では聞きますが預金、貯金こそが元本割れの金融商品であることをまずは認識すべきです。

会社は株主重視

会社は売上を上げたらまず最初に株主に利益還元し社員に給料を支払います。つまり株をやっていないことは資本主義社会における恩恵を自ら放棄していることになります。

投資は危険なのか?

よく投資は危険でリスクが高いと日本では評価されますが知らないものに投資することは危険です。当然分からないものは怖いです。しかし多くの日本人が投機と中長期でのインデックス投資と混同しています。投機とは機会に投じると書くとおり、短期的な値上り益を狙うでいきなりギャンブル的投機をして大損することがあります。

投資で失敗したら借金になるのか?

よく初心者の人からこういう質問があります。投資で借金になる時とは

レバレッジをかけた時

株式(信用取引3倍) FX 証拠金取引 (レバレッジ最大25倍)

現金や株式を証券会社に預けてお金を借りて取引することが可能です。最大預けた現金や株券 の評価額の3倍(FX25倍) の株式取引ができます。 100万の現金しかないが信用取引で証券会社から3倍の300万を借りて取引することが可能です。

FX では25倍の証拠金取引をすることも可能です。 短期売買なのでマイナスになっても0に戻るま で塩漬けできないので最大マイナスをした場合。 株なら300万、 FXなら2500万 円の借金になることはあります。

つまり投資初心者はレバレッジをかけない、 短期売買をしなければ大きな借金にはならないです。しかし投資していた株が下落し元本割れのリスクはあります。この点はしっかり認識し貯金全額を投資に流すということを注意しながら投資することが重要です。

投資詐欺にあわないために知ることとは=相場感を知る

よく投資詐欺にあったというニュースを拝見します。経験者からすると「何故そんなところに投資をした」のかと驚くことがあります。

どんなことにも共通していますが

相場や価値を知らないと詐欺にあったり損をしてしまうことがあります。例えばもやしが凄い商品だからと言って1万円で紹介されて買いますか?もやしの相場観や価値を知っていたら買わないですよね?

市場で取引される時価や価値を必ず自分自身で調べることが大事です。今は色んな情報が溢れていますが最終的には自分で調べることが一番大事です。

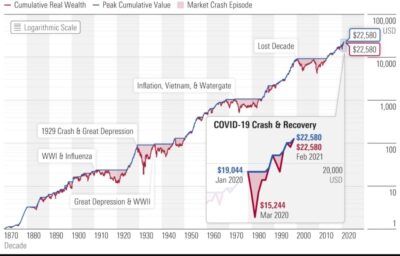

どんな株でも暴落は必ずある

投資の世界は暴落の歴史でもあります。10年に1回定期的に様々な要因にて起こります。

こちら米国の主要指数S&P500下落記録になります。

S&P500下落記録(直近20年)

ITバブル▲49%:底2年6ヶ月 、戻6年8ヶ月

リーマン▲56%:底1年9ヶ月、戻5年9ヶ月

コロナショック▲34%:底1.5ヶ月、戻6ヶ月

投資を行う前提として暴落はあると言う認識でいることが長期積立を行う上で必要です。

よくこういう暴落時に慌てて株を売ってしまう人がいます。

1871年~2022年 S&P500

1871年以降、米国では30回の不況が発生しています。単純に割り算すると、平均で5年に1度くらいの割合です。

しかし、30回の不況があったにもかかわらず、S&P500は1871年から2022年6月までの過去150年の間、年率6.9%(インフレ調整後ドルベース)で成長を遂げています。

つまり保有し続けることが大事です。米国株は歴史的に暴落した後に戻りその都度最高値を更新しています。

何から資産運用スタートすべきか?

投資信託、ETF、債券、FX、暗号資産、不動産、預貯金等がメジャーどころで他にもたくさんあります。しかし初心者がまずやるべきことは決まっています。長期、積立、分散投資です。他の商品は投資知識が身に付いてから次第に始めていくべきです。

まずは証券口座を開設しましょう

おすすめはネット証券です。

ネット証券のメリット

- 簡単に取引できる

- 手数料が低い

- 投資に関する情報が豊富

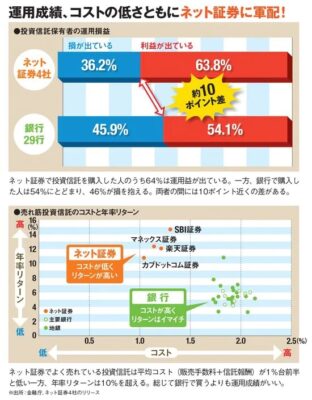

金融庁が各金融機関を比較できるよう共通指標を導入して分析したところ、銀行よりもネット証券で買っている人のほうが利益が出ている人が多いという資料があります。

銀行や証券会社の窓口では販売員の提案から売る商品がほとんどです。つまりその銀行や証券会社の売りたい商品を購入する結果になります。

さらに販売員の人件費や売上を確保するために

販売手数料や信託報酬といったコストはネット証券に比べ高いです。投資をすれば利回り1%をあげるのが難しいということをすぐ理解出来ると思います。つまり手数料の高い店頭販売ではなくネット証券から自ら証券口座を開設することをおすすめします。

おすすめのネット証券

SBI証券、楽天証券、マネックス証券

3つともにネット証券では超メジャーどころになり多くの情報がネットにも記載されています。

当ブログには上記3つの証券会社のメリットやお得に開設出来る方法を記載してますので是非ご覧下さい

SBI証券

楽天証券

マネックス証券

口座を作る際は

特定口座 源泉徴収有り

一般口座 源泉徴収無し

一般口座だとわざわざ利益確定の際に確定申告しないといけないので特定口座を選び開設した方が良いです。

初心者がまずやるべきは積立NISA

積立NISAとは2018年1月より開始された新たな少額投資非課税制度です。毎年の非課税投資枠から得た分配金や譲渡益にかかる税金は本来20%かかりますがゼロとなります。

非課税投資枠が年間40万円で、投資期間が最長20年という点で異なります。少額から毎月コツコツ、長期での資産形成を目指す方に向いた制度と言えます。

2024年には新たな改訂がありますが23年度現在の内容で変化がないので1万円〜3万円の枠で可能な範囲をスタートさせてみましょう。

長期積立(ドルコスト平均法)で投資する

ドルコスト平均法を使う

ドルコスト平均法とは、10~30年など長期スパンでの資産形成を前提とて、投資信 託などの金融商品を定期的に定額で購入していく投資手法のこと。 少額でも毎月定額の 投資することで、リスクを分散しながらコツコツと資産を増やしていくことができま す。

「定額」で購入するドル・コスト平均法では、毎回買い付ける口数が変わります。毎月 など定期的に決まった額を購入するという設定をすれば、相場が高いときには少なく、 相場が低いとたくさん購入するということが自動的に行われます。ドルコスト平均法の場合、毎月ほったらかしにすることができます。 また、相場に関わらず購入額が固定されるため、基準価格が高いときには購入口数が少なく、基準価額が低いときには購入口数が多くなります 仮に基準価額が下がっても、「たくさん買えた」と考えることができるので、毎日相場 をチェックして一喜一憂する必要がありません。 また、相場を読み違えて高値掴みをしてしまうといったことも避けられます。

ここまで解説したように、 ドルコスト平均法は、株式や投資信託などを定期的に定額 購入することで、手間なく、かつリスク分散の効果を得ながら資産運用することができ ます。 長期的に資産形成をしたいけれど相場を頻繁にチェックする時間がないという人 などに向いている手法です。

投資信託を購入する

投資信託(ファンド)とは株式や債券を集めた1つのパック商品と考えるとわかりやすいです。

1つ1つの個別株を分析して投資するのは初心者には難しいと思います。なので経済指数に連動した投資信託(ファンド)の1つのパック商品の購入が無難だと思います。

主要な指数

S&P500

S&P500(S&P500種指数)とは、S&Pダウ・ジョーンズ・インデックスLLCが公表している株価指数です。

日経平均

日経平均株価とは東京証券取引所プライム市場上場銘柄から選定した225銘柄

上記の様な指数連動の投資信託を購入すれば分散が効いていますし効率的に投資することが出来ます。S&P500指数に連動する投資信託を購入していれば米国の経済成長と連動して投資信託の成績も上昇してくれるのでほぼほったらかしスタイルで投資をすることが出来ます。

初心者がチェックするポイント

① 販売手数料0円

② 信託財産留保額なし

③ 信託報酬が0.5%

信託報酬とは、投資信託を管理・運用してもらうための経費として、投資信託を保有している間はずっと投資家が支払い続ける費用のことです。個人的には0.5%以下を目安にしています。この条件のインデックスファンドをまずは探してみましょう。上記で上げたネット証券会社でほぼクリア出来ます。逆に対面販売の場合1%を超えたりします。

購入を検討すべき投資信託

ここまで来るとかなり絞られてきました。投資信託を長期で行う前提としては長期的に経済が成長することが前提が必要となります。日本は少子高齢化が深刻なので個別株は別として国として長期保有していくのにはリスクがあります。

結論

初心者の人がまずすべき投資手法は簡単。

世界経済又は米国経済の成長に乗っていくことです。

全世界株、米国株のどちらかをまずは積立NISAで積立をスタートしましょう。

国連の発表によると2050年に97億人

2100年に110億人になると推定されています。

アメリカも2050年には3億8000万人、2100年には4億3885万人になると推定されています。米国株には小型株まで含めた全米全体を購入する商品とS&P500指数連動の商品が一般的には人気があります。

おすすめ商品

全世界株

eMAXIS Slim全世界株式

信託報酬 0.11%

連動する指数 MSCIオール・カントリー・ワールド・インデック

」のイベントでは、3年連続で1位にランクイン

SBI・V・全世界株式インデックス・ファンド

信託報酬 0.13%

連動する指数 FTSEグローバル・オールキャップ・インデックス

楽天・全世界株式インデックス・ファンド

信託報酬 0.2%

連動する指数 FTSEグローバル・オールキャップ・インデックス

eMAXIS Slim米国株式(S&P500)

信託報酬 0.10%

連動する指数 S&P500指数

SBI・V・全米株式インデックス・ファンド

信託報酬 0.09%

連動する指数 CRSP USトータル・マーケット・インデックス

まずは上記の中から1つ1年続けてみましょう。上がったり下がったりを繰り返すと思いますがまずは投資とは何かが理解出来る様になると思います。最初は経験です。上記の指数を中心に慣れてきたら次のステップへ移ることをお勧めします。

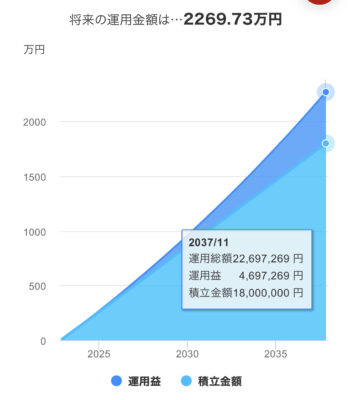

月3万3333円 年間40万円 20年投資した場合

年間5%のリターンで1370万円

年間7%のリターンで1735万円

2023年は2024年に向けた準備期間

上記で紹介したNISA制度が再来年の2024年さらに大きく変化し投資出来る金額も増えます。

新NISAの内容まとめ

生涯投資可能額 1800万円

年間投資可能額 360万円

内訳

・つみたて枠 120万円

・成長投資枠 240万円

新しいNISAでは積立は毎月10万円まで積み立てられます。もし月10万積立が可能であれば上記の全世界、全米株に長期積立していれば老後2,000万円問題15年もあれば、余裕で解消できます。(想定利回り3%で控えめに計算しても)

※楽天かんたんシュミレーション参照

さらに「つみたてNISA」と「一般NISA」を併用できるように一本化。年間360万円の投資が可能でETF等の優良高配当株も非課税運用可能です。

2023年は投資の経験を積立NISAで慣れて2024年に向けた資金管理等の準備に時間を使いましょう。

まとめ

まずは積立NISAで米国株又は全世界株のどちらかをスタートさせて投資に慣れましょう。他の商品はその後からでも大丈夫です。逆に基礎知識なくスタートするのは失敗の原因になります。

コメント